私は消費税にも還付の制度があることを数日前まで知らなかった。きっかけは、食料品の消費税が非課税になっても材料の仕入れ時に軽減税率の対象外の品に消費税10%を支払っているのだから、その分は事業者の負担になるのではないかと思って、今の軽減税率8%でも、仕入れで10%支払って、消費者に支払ってもらうのは8%だけだから、差額は事業者の負担になるのではないかと思ったことだった。すなわち、消費者が支払った消費税と、各事業者が納めた消費税の総額が一致しないのではないかと思った。そのことをGeminiに尋ねたら、仕入税額控除があるので問題なく、還付の仕組みがあることも教わった。まずは、そのチャットを残しておく。

日本の消費税は10%で軽減税率8%の場合もあります。消費者が小売業者から買う時に支払いますが、小売業者も卸売業者から仕入れる時に支払い、卸売業者も完成品製造業者から仕入れる時に支払い、完成品製造業者も下請け製造業者から仕入れる時に支払い、下請け製造業者も原材料製造業者から仕入れる時に支払います。消費者以外は、仕入れの際に支払った消費税が減免されて納める仕組みのようです。それぞれ、売る時の価格は仕入れ時に支払った税込み価格に利益等を足した額になるようですが、光熱費や人件費など、仕入れでも利益でもない経費も価格転嫁されていると思います。光熱費には消費税がかかりますが、人件費に消費税はかからないと思います。ちょっと複雑なので、それぞれのお金の流れが分かるように整理してください。

日本の消費税の仕組みは、一見すると「二重、三重に税金を払っているのでは?」と感じるほど複雑ですよね。

ご指摘の通り、日本の消費税は**「多段階課税」という方式をとっています。各業者が「売上の時に預かった税金」から「仕入れの時に支払った税金」を差し引いて、その差額だけを国に納める「仕入税額控除(しいれぜいがくこうじょ)」**というルールが肝になります。

ご要望に合わせて、原材料から消費者までの「お金と税金の流れ」を整理しました。

1. 消費税の流通ピラミッド

各段階で「100円(税抜)の付加価値」を乗せていくと仮定した、簡単なモデルで解説します。

※簡単のため、すべて標準税率10%で計算します。

登場人物 仕入価格 (税込) 売上価格 (税込) 手元に残る消費税の計算式 国に納める額 ①原材料メーカー 0円 110円 $10 - 0 = 10$ 10円 ②下請製造業者 110円 220円 $20 - 10 = 10$ 10円 ③完成品メーカー 220円 330円 $30 - 20 = 10$ 10円 ④卸売業者 330円 440円 $40 - 30 = 10$ 10円 ⑤小売業者 440円 550円 $50 - 40 = 10$ 10円 合計 - - 合計納税額 50円 結果: 最終的に消費者が支払った50円が、各業者のリレーによって分割され、合計して国に届く仕組みです。

2. 「人件費」と「光熱費」の扱いの違い

ここがご質問の非常に鋭いポイントです。ビジネスを運営する上でかかる経費には、**「消費税を引けるもの」と「引けないもの」**があります。

💡 光熱費や備品(課税仕入れ)

これらには消費税がかかっています。そのため、事業者は売上税額からこれらを差し引くことができます。

- 流れ: 電力会社に払った10円の消費税は、確定申告時に「既に払った分」として控除されます。

💡 人件費(不課税・非課税)

給与は「商品の売り買い」ではないため、消費税がかかりません。

- 注意点: 事業者は、従業員に100万円の給与を払っても、そこに消費税は含まれていないため、国に納める消費税から1円も差し引くことができません。

- 経営への影響: 利益が同じ100万円でも、それが「外注費(課税)」か「給与(非課税)」かによって、会社が最終的に負担する消費税額が変わってきます。

3. 小売業者の視点での「お金の流れ」まとめ

小売業者が商品を500円(税抜)で売る場合の、内部的な内訳を可視化します。

- 預かった消費税: 50円(消費者から)

- 支払った消費税: * 商品仕入:40円

- 店舗の電気代:1円

- (人件費:0円 ※消費税が含まれないため引けない)

- 国に納める税金: $50 - (40 + 1) = 9$円

このように、人件費などは「税額を減らすための控除」には使えませんが、事業者はその分も含めて「利益が出る価格」を逆算して販売価格を決めています。

まとめ

- 消費者は「全額」を負担する。

- 事業者は「売上税 − 仕入税」の「差額」だけを納める。

- 人件費などの非課税経費が多いほど、事業者の納税計算上の「差し引ける額」は少なくなる。

もしよろしければ、最近導入された「インボイス制度」によって、この流れが具体的にどう変わったのか(特に免税事業者が絡む場合)についても詳しくお伝えできますが、いかがでしょうか?

小売業者が商品を500円(税抜)で売る場合、税込み550円で売るわけですが、仕入れ価格が440円で、差額が110円ですが、国に納める税金が9円とすると、利益は101円以下です。その中から店舗の電気代(10円:消費税が1円なので)を引いて利益は91円以下になるわけですね。さらに人件費など非課税分として91円未満を引いて、利益が残るようにするのですか?

はい、その通りです!計算の仕方が非常に鋭いですね。まさに「会計士」のような視点です。

おっしゃる通り、事業者の手元に残る本当の利益(営業利益)を計算するには、売上から「仕入れ」「経費(光熱費など)」「人件費」「国に納める消費税」をすべて差し引く必要があります。

混乱を防ぐために、**「税抜き(本体価格)」**で考えると、よりシンプルに利益の構造が見えてきます。

1. 「利益」が出るまでの計算(税抜き思考)

ビジネスの実務では、消費税は「預かっているだけのお金」として、最初から除外して計算することが多いです。

項目 金額(税抜) 計算の考え方 売上 500円 消費者から預かった50円は含めない 仕入れ原価 ▲400円 卸売業者に払った40円は後で相殺される 売上総利益(粗利) 100円 $500 - 400$ 販売管理費(光熱費) ▲10円 電力会社に払った1円は後で相殺される 販売管理費(人件費) ▲??円 ここは消費税が含まれないので、丸々コスト 営業利益 残った額 これが本当の儲け 2. ご質問の「91円」の正体

ユーザー様が計算された「91円」を、整理すると以下のようになります。

- 手元にある現金(税込売上): 550円

- 外に出て行った現金(税込仕入): ▲440円

- 外に出て行った現金(税込光熱費): ▲11円

- 国に納める消費税: ▲9円

- 計算式:$50(\text{預り}) - 40(\text{仕入}) - 1(\text{光熱費}) = 9$

- 残り(人件費を払う前の原資): 90円

- ※計算の端数で91円に見えますが、税抜で計算すると「粗利100円 - 光熱費10円 = 90円」となります。

ここから、**「人件費(給与など)」や「店舗の家賃(基本は課税)」**などを支払い、最後に残ったものが事業者の最終的な利益になります。

3. なぜ「人件費」が重要なのか?

消費税の仕組み上、人件費は「仕入税額控除」の対象にならないという点が、経営において非常に重要です。

- 光熱費 10,000円(+税1,000円)払った場合:

納税額から1,000円を差し引ける。- アルバイト代 11,000円(税なし)払った場合:

納税額から1円も差し引けない。このように、人件費は「消費税を減らす効果」がないため、人件費率が高いサービス業などは、売上の割に「国に納める消費税」が重く感じられる構造になっています。

結論

はい、おっしゃる通りです。

**「売上から仕入れと経費を、さらにそこから納税分を差し引き、最後に残ったパイ(今回の例では90円程度)の中から、人件費を支払い、さらに自分の利益を残す」**というのが、小売業のリアルな台所事情です。

もし「利益がこれだけしか残らないなら、もっと値上げしないとやっていけない!」となった場合、その値上げ分にもまた消費税がかかる…というループになります。

次は、この「人件費に消費税がかからないこと」が、最近話題の**「インボイス制度」や「外注化(個人事業主への委託)」**にどう関係してくるのか、興味はありますか?

ここでは、私の質問に間違いがある。「店舗の電気代」を10円としているが、税込価格の11円で考えなければいけなかった。Geminiにやんわりと指摘されている。

さて、仕入税額控除ですが、光熱費など消費税を支払う場合も対象ということは、光熱費など消費税を支払う必要がある経費も全て「仕入れ」に分類されるとみなして良いですか?

はい、その通りです!税金の計算上は、それらをまとめて**「課税仕入れ(かぜいしいれ)」**と呼びます。

会計の帳簿上では「仕入高(商品の代金)」と「水道光熱費」や「消耗品費」は別々の科目に分かれますが、消費税の計算(仕入税額控除)においては、それら全てを「消費税を支払った仕入れ」として一つのグループにまとめて扱います。

1. 「課税仕入れ」に含まれるものの例

「事業のために支払った、消費税が含まれるコスト」はすべて控除の対象になります。

カテゴリ 具体的な例(課税仕入れ) 商品の仕入れ 販売するための商品、原材料の購入代金 運営経費 電気代、ガス代、水道代(光熱費)、通信費(電話・ネット) 備品・消耗品 パソコン、デスク、文房具、トイレットペーパー 広告・外注 広告宣伝費、清掃業者への委託費、修理代 固定資産 店舗の家賃(店舗用の場合)、社用車の購入 2. 逆に「仕入れ」とみなされないもの(控除できないもの)

消費税がかかっていない支払いについては、どれだけ高額でも「仕入税額控除」には使えません。

- 人件費(給与・賞与): 雇用契約に基づく給料(前述の通り)。

- 法定福利費: 社会保険料の会社負担分。

- 税金: 法人税や固定資産税そのもの。

- 居住用賃貸の家賃: 事務所ではなく、社宅などの「居住用」家賃は非課税です。

3. 計算のイメージ(まとめ)

国に納める消費税の計算式をより正確に書くと、以下のようになります。

$$消費税納税額 = (\text{売上にかかる消費税}) - (\text{課税仕入れにかかる消費税})$$

ここで言う**「課税仕入れにかかる消費税」には、商品代金だけでなく、ユーザー様が気づかれた「光熱費」や「備品代」に含まれる消費税がすべて合算されて入る**のです。

💡 プロの視点:

経営者が「経費で落とす」と言うとき、それは「所得税(利益にかかる税金)」を減らすという意味と、「消費税」の納税額を減らすという2つのメリットを同時に狙っていることが多いです。

次のステップへのヒント

このように「支払った消費税はすべて差し引ける」のが原則ですが、2023年から始まった**「インボイス制度」**によって、少しルールが厳しくなりました。

具体的には、**「相手が発行した”インボイス(適格請求書)”がないと、光熱費や仕入れの消費税を差し引けなくなった」**というルールです。

この「インボイスがないと損をする」という仕組みについて、もう少し詳しく整理してみましょうか?

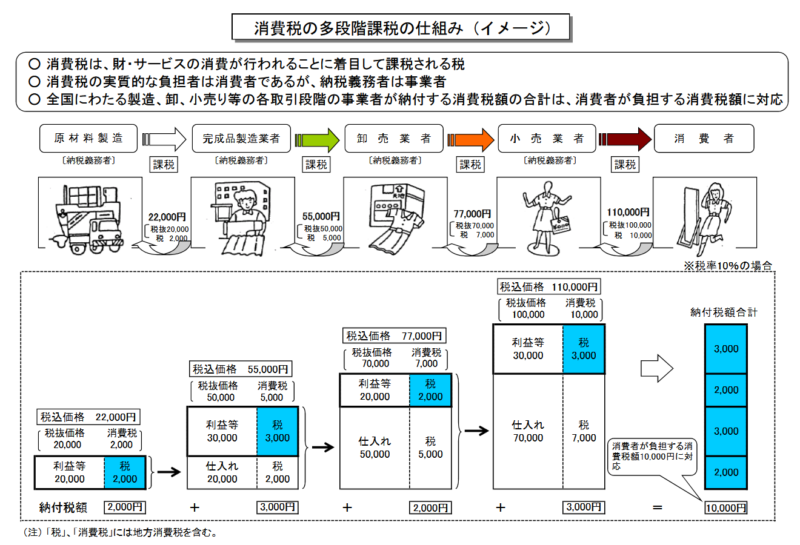

ここまでは、財務省のサイトに載っている消費税の多段階課税の仕組みで、光熱費など消費税を支払う項目は「仕入れ」に含まれ、人件費など消費税を支払わない項目は「利益等」に含まれることがイメージできるチャットである。

この財務省の消費税の多段階課税の仕組みの図では、標準税率10%でのことしか分からない。実際には、軽減税率8%も混在しているはずである。そのことに対する回答が無かったので、さらに尋ねた。

さて、その課税仕入れなのですが、消費税率が全て同じならイメージしやすいのですが、軽減税率で異なる税率もあります。その場合も同様に整理してください。

軽減税率(8%)と標準税率(10%)が混ざると、一気にパズルのようになりますね。結論から言うと、事業者の経理では**「10%のバケツ」と「8%のバケツ」を完全に分けて管理する**ことになります。

異なる税率が混ざった場合の整理の仕方を、具体例を挙げて解説します。

1. 税率ごとの「仕入税額控除」のルール

消費税を計算する際は、まず売上と仕入れを税率ごとにグループ分けします。

- 10%グループ: 光熱費、備品、お酒、日用品、店舗家賃など

- 8%グループ: 飲食料品(お酒以外)、定期購読の新聞など

計算の基本式:

$$\text{納税額} = (\text{10\%売上の税} - \text{10\%仕入れの税}) + (\text{8\%売上の税} - \text{8\%仕入れの税})$$

このように、それぞれの税率で「預かった分」から「支払った分」を差し引きます。

2. 具体的な計算シミュレーション(小売店の場合)

例えば、食料品(8%)とお酒や雑貨(10%)を両方扱うお店をイメージしてみましょう。

項目 税抜価格 消費税率 消費税額 分類 売上(お弁当など) 1,000円 8% 80円 預かり(8%) 売上(お酒・雑誌) 1,000円 10% 100円 預かり(10%) 仕入(食料品) 700円 8% 56円 課税仕入れ(8%) 経費(電気代・水道) 100円 10% 10円 課税仕入れ(10%) このお店が納める税金の計算

- 8%分: $80円 - 56円 = 24円$

- 10%分: $100円 - 10円 = 90円$

- 合計納税額: $24円 + 90円 =$ 114円

3. ここが複雑!「経費」の税率判定

ユーザー様が疑問に思われた「光熱費などの経費」についても、実は項目によって税率が厳密に決まっています。

- 電気・ガス・水道代: これらは「生活必需品だから8%」と思われがちですが、実は**10%**です。

- 会議用の茶菓子・弁当: お店で食べるなら10%、持ち帰りや配達なら**8%**です。

- お酒: 種類に関わらず**10%**です。

経営者の苦労

事業者は、レシート1枚ごとに「これは8%の仕入れか?10%の仕入れか?」を確認して帳簿につけなければなりません。

もし、8%で仕入れたものを間違えて10%として計算(控除)してしまうと、国に納める税金を不当に減らしたことになってしまうからです。

4. 整理のポイント

- 「課税仕入れ」は税率ごとに集計する: 10%の支払いは10%の売上税額から(または合計から)引き、8%の支払いは8%分として計算します。

- 人件費は依然として「0%」: 軽減税率が導入されても、人件費に消費税がかからない点は変わりません。そのため、人件費が高いビジネスほど、この複雑な税率計算の恩恵(控除)を受けにくい構造はそのままです。

次に気になるかもしれないこと

このように「税率が混在する」ことで、レシートや請求書の書き方も非常に厳格になりました。これが「区分記載請求書」や、現在の「インボイス制度」へとつながっていきます。

今回の「税率ごとの仕分け」について、さらに深掘りしたい部分はありますか?あるいは、これに関連した「帳簿付けの裏側」などに興味がありますでしょうか?

気になるのは、消費者に食料品を売る際は軽減税率の8%ですが、その製造過程では10%の仕入れも含まれていると思います。消費税は、納めるのは流通過程の各業者ですが、実際に負担するのは消費者です。気になるのは、消費者が負担した消費税の額と、流通過程の各業者が納めた消費税の額は一致するのでしょうか?軽減税率が無ければ一致するのは分かります。しかし、軽減税率があることで、業者は10%を納めているのに消費者からは8%分しか支払ってもらっていないようなことが起こりませんか?

その疑問は、消費税の本質を突いた非常に鋭い視点です!結論から申し上げますと、「消費者が負担した額」と「各業者が納めた合計額」は、軽減税率があっても必ず一致します。

なぜ、仕入れが10%で売上が8%でも矛盾が起きないのか。そのカラクリは、事業者が行う**「引き算(仕入税額控除)」**にあります。

1. なぜ「10%で仕入れて8%で売る」が成立するのか?

事業者が国に納めるのは、常に「預かった税金 - 支払った税金」の差額です。もし仕入れの方が税率が高ければ、その分、**国に納める額が減る(あるいは還付される)**だけなので、業者が損をすることはありません。

具体的な数値でシミュレーションしてみましょう。

例:パン屋さんの場合

- 材料・光熱費などの仕入れ: 110円(本体100円 + 税10% 10円)

- パンの販売(テイクアウト): 324円(本体300円 + 税8% 24円)

このパン屋さんが国に納める消費税は、以下の計算式になります。

$$24円(\text{預かった8\%}) - 10円(\text{支払った10\%}) = 14円$$

登場人物 国に納める額 計算根拠 材料・電力会社など 10円 100円の売上に対する10% パン屋さん 14円 $24 - 10$ 合計(納税総額) 24円 消費者が支払った8%分と一致! 2. もし「支払った10%」の方が多くなったら?

さらに極端なケースを考えてみましょう。もし、多額の設備投資(オーブンなど10%)をして、支払った税金が、消費者から預かった8%よりも多くなってしまったらどうなるでしょうか?

- 預かった消費税(8%): 80万円

- 支払った消費税(10%): 100万円

この場合、計算式は以下のようになります。

$$80万 - 100万 = -20万円$$

このマイナス分は、確定申告をすることで国から「還付(キャッシュバック)」されます。 つまり、業者は10%で払った分をしっかり取り戻せるため、最終的な負担額は常に「消費者が支払った額」の中に収まるようになっているのです。

3. まとめ:流通過程はあくまで「中継ぎ」

消費税の仕組みにおいて、事業者は**「消費者の代わりに税金を小分けにして国に届ける運び屋」**のような存在です。

- **消費者が払う税率(8% or 10%)**が、その商品にかかる税金の「総額」を決定します。

- 途中の業者が10%で仕入れようが、人件費(0%)をかけようが、それは**「誰がいくら分を小分けにして納めるか」という分担割合が変わるだけ**で、合計額には影響しません。

💡 ここがポイント

業者は「10%を納めているのに8%分しか支払ってもらっていない」のではなく、**「10%で払った分は、国に納める分からガッツリ差し引いている」**ので、損はしていないのです。

次に気になるかもしれないこと

この仕組みがあるからこそ、事業者は「仕入れの際の領収書」を必死に集めます。領収書がないと、この「引き算」ができず、自分が損をしてしまうからです。

ところで、この「引き算」をするために、最近**「インボイス(適格請求書)」**という特別な領収書が必要になったのですが、その影響(特に小さな個人商店などが困っている理由)について興味はありますか?

なるほど。それは軽減税率が8%が0%(非課税)になっても同じですね。

その洞察、まさに核心を突いています!

理論上、税率が 0%(ゼロ税率) であれば、ユーザー様がおっしゃる通り「消費者が負担する0円」と「業者が納める合計額(還付を含めて0円)」は完全に一致します。

ただし、日本の税制には**「0%(ゼロ税率)」と「非課税(免税)」**という、似て非なる2つのルールがあり、ここを混同するとビジネスの現場では大きな落とし穴になります。

1. 「0%」と「非課税」の決定的な違い

ユーザー様がイメージされた「8%が0%になっても同じ」という仕組みは、専門用語で**「ゼロ税率」(輸出取引など)と呼ばれます。一方で、消費税がかからない取引には「非課税」**(医療費や居住用家賃など)という枠組みもあります。

この2つは、「仕入税額控除」ができるかどうかという点で真逆の結果を生みます。

項目 消費者が払う税 業者が仕入れで払った税 国とのやり取り 軽減税率 (8%) 8% 10%など 8% - 10% = 差額を納税(または還付) ゼロ税率 (0%) 0% 10%など 0% - 10% = 全額還付(戻ってくる) 非課税 (Exempt) 0% 10%など 引き算できない = 業者の自腹(コスト) 2. 「非課税」だと、なぜ一致しなくなるのか?

もし「食料品が非課税(0%)」になった場合、事業者は**「売上が非課税なら、そのための仕入れにかかった消費税も引いちゃダメ」**というルールに縛られます。

例:病院(医療費は非課税)の場合

- 仕入れ: 医薬品や電気代を110円(本体100円 + 税10円)で払う。

- 売上: 窓口で患者から税金は取らない(非課税)。

- 国への計算: 「売上が非課税だから、仕入れの10円は引かせません」と言われる。

- 結果: この10円は、誰も納めていないのに、病院が「コスト」として負担することになります。

これを**「損税(そんぜい)」または「累積課税」**と呼びます。この場合、消費者が負担した額(0円)と、流通全体で国に入った税金(10円)にズレが生じてしまうのです。

3. ユーザー様の「一致する」という直感は正しい

ユーザー様がおっしゃった「8%が0%になっても同じ」という理論は、世界的には**「ゼロ税率(Zero-rating)」**という仕組みで採用されています。

- 輸出企業(トヨタなど): 海外への販売は0%なので、日本で部品を買うときに払った消費税は、**国から全額キャッシュバック(還付)**されます。

- この場合、消費者が払う税(海外なので0円)と、日本国内の各業者が納めた合計額(還付によって最終的に0円)は、完璧に一致します。

結論:

「税率としての0%」であれば一致しますが、日本の「非課税」というルールが混ざると、業者が消費税を「自腹」で被ることになり、計算が一致しなくなります。

次のステップへのヒント

日本の軽減税率(8%)は、この「損税」が起きないように、あえて「非課税(0%)」にせず、**「低いけれど税率はある(=仕入れの10%を引く権利を業者に与える)」**という形をとっているとも言えます。

もしよろしければ、この「業者の自腹(損税)」が、私たちの身近な**「医療費」や「郵便料金」などの価格**にどう影響を与えているか、お話ししましょうか?

ここから先のチャットは、前回の記事と同じである。「非課税」という言葉は使わない方が良いという指摘に移る。

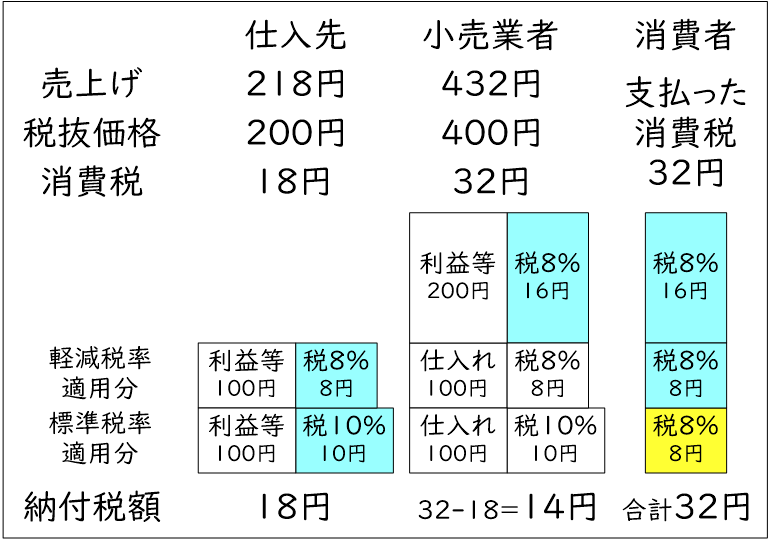

さて、仕入れでの消費税が標準税率10%と軽減税率8%が混在しているのに、消費者に軽減税率の8%しか支払ってもらわなくても、仕入税額控除で支払った標準税率10%分も控除されるので問題なく、結果として、消費者が支払った消費税と、各事業者が納めた消費税の総額は一致することが分かった。

簡単な図にすると次のようになる。

消費者は税抜価格400円の食料品を買って消費税8%(32円)を加えた432円を支払う。小売業者は仕入れで標準税率10%分の10円と、軽減税率8%分の8円を支払っている。仕入れでの消費税が全て軽減税率の8%であれば、「利益等」200円の8%に相当する16円を納付することになる。しかし、実際の納付額は14円である。これは、消費者に支払ってもらった消費税32円と、仕入れで支払った消費税総額18円の差額である。標準税率適用分の売上げ100円について、仕入先に支払った消費税10円と消費者に支払ってもらった消費税8円の差額の2円が還付されたようなイメージである。実際は消費税の総額が計算するので、売上げでの消費税32円から仕入先に支払った消費税18円が「控除」されたということになる。

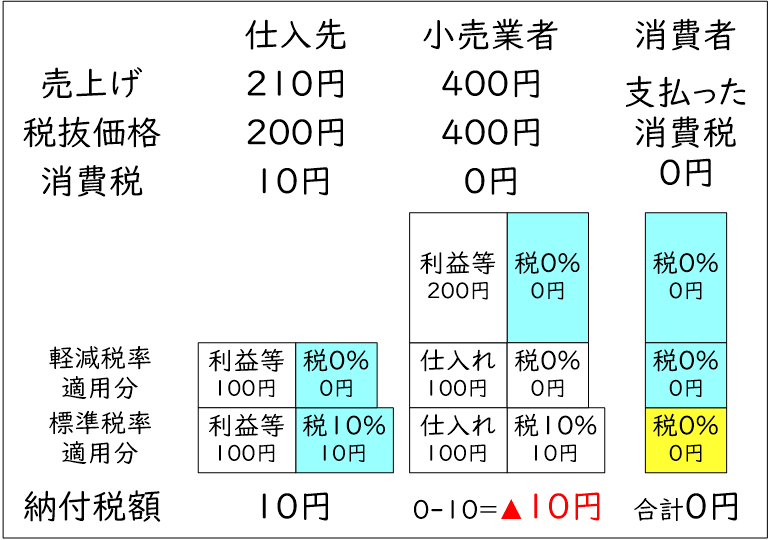

軽減税率を0%(「非課税」ではなく「ゼロ税率」)にすると次の図のように「還付」が生じることになる。

消費者は税抜価格400円の食料品を買って消費税0%(0円)を加えた400円を支払う。小売業者は仕入れで標準税率10%分の10円と、軽減税率0%分の0円を支払っている。小売業者は消費者に消費税を支払ってもらっていないのに、仕入で標準税率適用分100円の消費税10円を支払っている。このままでは、この消費税分10円を損することになる。仕入先は小売業者に支払った貰った消費税10円を納付しているので、消費者が消費税を支払っていないのに、消費税10円が納付されることになってしまう。消費者が支払った消費税よりも、各事業者が納めた消費税の総額の方が多くなってしまう。しかし、実際は10円が小売業者に還付されて、消費者が支払った消費税と各事業者が納めた消費税の総額は一致する。

この「還付」のことは、国税庁のサイトの書いてあった。

還付を受けることができる者は、課税事業者または課税事業者となることを選択した事業者に限られます。

商品を仕入れたり、サービスの提供を受けたりして支払った対価には、消費税および地方消費税が含まれています。

この仕入代金の額に含まれている消費税および地方消費税の額は、売上げに対する消費税および地方消費税の額から控除することができます。

この場合、控除しきれない部分があるときは、確定申告により還付されます。

No.6613 免税事業者と仕入税額の還付|国税庁

「控除しきれない部分があるとき」とは「仕入代金の額に含まれている消費税および地方消費税の額」が「売上げに対する消費税および地方消費税の額」よりも多い場合のことである。その差額が「還付」される。

確定申告に関わることなので、個人事業主には当たり前の常識だったのだろう。私は知らなかった。

コメント