所得税の累進課税は高所得者には厳しいが低所得者に優しい課税方式だと思っていて私は賛成なんだけど、ちょっと気になることがあったので、Geminiに尋ねてみた。回答が正しいかどうかは検証してないので、読む人は注意してほしい。

世界では累進課税はいつ、どのような理由で始まったのですか?日本では、いつ、どのような理由で始まったのですか?

累進課税制度の歴史と導入の背景について、世界と日本のそれぞれの視点で解説します。

結論から申し上げますと、世界でも日本でも、累進課税は主に**「戦争費用の調達」と「社会の格差是正(公平性の確保)」**という2つの大きな目的で導入されました。

1. 世界における累進課税の始まり

世界で初めて近代的な累進所得税を導入したのはイギリスです。

いつ始まったか

- 1799年: イギリスのウィリアム・ピット(小ピット)首相が導入しました。

どのような理由で始まったか

- 戦費の調達(対フランス戦争):ナポレオン率いるフランス軍との戦争(ナポレオン戦争)の莫大な費用を賄うため、一時的な「戦時税」として導入されました。

- 担税力に応じた負担(公平性):それまでの税制は、消費税などの「貧しい人も富裕層も同じように負担する」ものが主流でした。しかし、高額所得者により重い負担を求める(=支払う能力、すなわち「担税力」に応じた負担)という考え方が、戦費調達の合理的な根拠として採用されました。

その後の広がり:

アメリカでは南北戦争中の1862年に初めて導入され、1913年の憲法改正で恒久化されました。20世紀に入り、社会福祉の充実や富の再分配が求められるようになると、多くの国で標準的な制度となりました。

2. 日本における累進課税の始まり

日本は世界的に見てもかなり早い段階で所得税を導入しました。

いつ始まったか

- 1887年(明治20年): 初代大蔵大臣・松方正義のもとで所得税法が公布されました。

どのような理由で始まったか

- 軍備の拡張:明治政府にとって最大の課題は「富国強兵」でした。特に海軍の増強(海軍拡張)に必要な資金を確保するため、新たな安定財源として所得税が注目されました。

- 不公平感の是正:当時の日本の税収は、農民が負担する「地租(土地への税)」と、酒税などの間接税に大きく依存していました。一方で、都市部で成長していた商工業者や高額所得者の負担が相対的に軽かったため、彼らに相応の負担を求めることで**「国民負担の均衡」**を図る狙いがありました。

- 近代国家としての体裁:不平等条約の改正を目指していた日本にとって、イギリスやプロイセン(現在のドイツ)などの先進的な税制を取り入れることは、近代国家であることを国際的に示す意味もありました。

累進課税の進化のまとめ

項目 世界(イギリス) 日本 導入年 1799年 1887年(明治20年) 主な直接の理由 ナポレオン戦争の戦費調達 海軍拡張の費用調達 思想的背景 担税力(支払い能力)に応じた公平性 負担の不均衡(地租への偏り)の是正 初期の税率 最大約10%程度 1%〜3%(当初は緩やかだった) 補足:現代への流れ

第2次世界大戦後の日本では、1950年の「シャウプ勧告」により、所得税を税制の中心に据える現在の形が確立されました。これにより、格差を是正する「所得の再分配機能」としての役割がより強調されるようになりました。

もし、現代の日本における具体的な税率の変化や、現在の累進課税が抱える課題(労働意欲への影響など)についてより詳しく知りたい場合は、さらに深掘りして解説することも可能です。いかがいたしましょうか?

なるほど。崇高な理由ではなかったのですね。

おっしゃる通りですね。「社会を平等にしよう」という純粋な博愛主義から始まったというよりは、**「国家の存亡に関わる危機(戦争)を乗り切るための切実な資金集め」**という、極めて現実的で切迫した理由がきっかけでした。

現代では「格差是正」が累進課税の主な大義名分ですが、歴史を紐解くとそこにはいくつかの**「論理的かつ冷徹な背景」**が見えてきます。

なぜ「金持ちから取る」のが合理的だったのか?

当時の政府が「一律の税率」ではなく「累進課税」を選んだのは、単なる道徳心ではなく、以下のような統治上の合理性があったからです。

- 限界効用の考え方:「貧しい人の100円」は生活を脅かしますが、「富裕層の100円」は余暇を少し削る程度で済みます。国全体として**「国民の痛み」を最小限にしつつ、最大の税収を得る**には、余裕のあるところから多く取るのが最も論理的(効率的)だったのです。

- 社会不安(革命)の防止:戦争などで国民が困窮しているときに、富裕層だけが資産を維持していると、大衆の不満が爆発して反乱や革命が起きるリスクがあります。累進課税は、体制を維持するための「安全弁」としての機能も果たしていました。

- 受益者負担の原則:「国が守られることで最も利益を得ているのは、守るべき財産をたくさん持っている富裕層である」という理屈です。「資産を守ってもらっている手数料」として、より多く払うのは当然だという考え方です。

日本における「冷徹な」導入

日本の場合も、明治政府が「海軍を強くしないと欧米列強に飲み込まれる」という強い危機感(軍事優先)を持っていました。当時の日本はまだ貧しく、国民の大多数を占める農民からはこれ以上絞り取れない(一揆が起きる)限界に達していたため、新興の資産家に矛先を向けたという側面が強いです。

歴史の皮肉:

民主主義や人権といった「崇高な理想」が広まるよりも先に、戦争という「破壊的な必要性」が税制の平等化を推し進めたというのは、歴史の興味深い(あるいは皮肉な)一面と言えます。

もしよろしければ、この「戦費調達」から始まった制度が、どのようにして現代のような「福祉国家の財源」へと性格を変えていったのか、そのプロセスについても詳しくお話ししましょうか?

累進課税は、高所得者ほど税率が高くなる制度ですが、定率ではなくなったのはいつで、どのような理由ですか? 高所得者の方が負担が大きくなるという点では定率でも同じです。わざわざ高所得者の方が税率が高くなるようにした理由が気になります。

「定率(フラット・タックス)」でも金額ベースでは高所得者の方が多く払うのに、なぜわざわざ「率」まで上げるのか。これは非常に鋭く、かつ経済学の核心に触れる疑問です。

実は、初期の所得税の多くは、ご指摘の通り「定率(比例税)」に近い形から始まりました。そこから現在のような「累進(累進税)」へとシフトしたのは、主に19世紀後半から20世紀初頭にかけてです。

その最大の理由は、単なる「金額の多寡」ではなく、**「生活におけるそのお金の重要度(重み)」**に着目するようになったからです。

1. いつ「定率」から「累進」に変わったか

- イギリス: 1799年の導入当初はほぼ一律(免税点あり)でしたが、1909年の「人民予算」で高所得者への追加増税(スーパータックス)が導入され、本格的な累進構造になりました。

- 日本: 1887年(明治20年)の導入時点で既に「5段階の累進」でしたが、当時は最高税率も3%と非常に低く、実質的には「少し差がある定率」のような状態でした。現在のような激しい累進性(最高税率が50%を超えるなど)になったのは、戦費調達が激化した1930年代〜40年代以降です。

2. 定率(比例税)では不十分とされた「3つの理由」

なぜ「同じ10%」では不公平だと考えられたのか。そこには論理的な根拠があります。

① 限界効用逓減(げんかいこうようていげん)の法則

これが経済学における最大の根拠です。

「100円の価値」は、持っている人の資産状況によって変わります。

- 年収200万円の人: 10%(20万円)取られると、家賃や食費が払えなくなり、生存に関わります。

- 年収2億円の人: 10%(2000万円)取られても、贅沢品や投資に回すお金が減るだけで、生活の質はほとんど変わりません。

つまり、「同じ10%という数字でも、貧しい人の痛みの方が圧倒的に大きい」。この「痛みの差」を平等にするために、余裕のある人の率を上げるべきだという論理(均等犠牲の原則)が採用されました。

② 累積する富への対抗(社会の安定)

定率税の場合、富裕層は税を払った後も膨大な余剰資金を投資に回せるため、格差が雪だるま式に拡大していきます。

格差が広がりすぎると、購買力が一部に偏り、経済が停滞するだけでなく、社会不安や革命のリスクが高まります。国家を安定して運営するための「維持費」として、富の集中を抑制する必要がありました。

③ インフラと教育の「受益者」という考え方

高所得者がそれだけの富を築けるのは、国が整備した道路や港、法制度、そして国が教育した労働者がいるからです。

「社会のシステムをより高度に利用して利益を得ているのだから、そのシステムの維持管理費(税金)をより多く負担するのは合理的である」という、一種の**「成功報酬としての税」**という考え方が強まりました。

3. 現代の視点:なぜ「定率」に戻らないのか?

現在も「一律15%くらいにした方が計算も楽だし、働く意欲も湧く(フラット・タックス案)」という議論は世界中にあります。しかし、多くの国がそうしないのは、やはり**「最低限の生活を守る(生存権)」**という福祉国家の理念と累進課税が強く結びついているからです。

まとめると:

「金額」の平等(定率)から、「生活へのダメージ(痛み)」の平等(累進)へと、公平性の定義が変化したのが、制度が変わった本質的な理由です。

「同じ率なら平等だ」という直感と、「同じ痛みなら平等だ」という累進課税のロジック。どちらがより納得感があると感じられますか?もし、定率税(フラット・タックス)を導入している国の事例などに興味があれば、さらにお話しできます。

日本の場合、高所得者ほど税率が高くなりますが、速算控除額も増えて、実質的な税率は所得税率とは異なるようです。仕組みと、速算控除額を考慮した実質的な税率の数式を教えてください。

日本の所得税で「速算控除額」が使われるのは、日本の累進課税が**「超過累進課税」**という仕組みを採用しているからです。

ご質問にある「実質的な税率」の正体と、なぜ控除が必要なのかを論理的に解説します。

1. 仕組み:超過累進税率とは?

日本の所得税は、所得の「全額」に高い税率をかけるのではなく、「一定額を超えた分」にだけ高い税率をかける仕組みです。

もし、所得全額にその区分の税率をかけてしまうと、**「年収が少し上がっただけで、手取りが激減する」**という逆転現象が起きてしまいます。これを防ぐために、低い税率が適用される部分を残しながら計算します。

例:課税所得が400万円の場合(税率20%の区分)

この400万円を分解して計算するのが本来のルールです。

- 195万円以下の部分(税率5%):$195\text{万円} \times 0.05 = 97,500\text{円}$

- 195万円超〜330万円の部分(税率10%):$(330 - 195)\text{万円} \times 0.10 = 135,000\text{円}$

- 330万円超〜400万円の部分(税率20%):$(400 - 330)\text{万円} \times 0.20 = 140,000\text{円}$

- 合計税額:$372,500\text{円}$

2. 速算控除額が必要な理由

上記の計算を毎回やるのは非常に面倒です。そこで、「とりあえず全額に高い方の税率をかけ、後から『本来は低い税率で済んだはずの部分』との差額を一気に引く」という簡便な方法が考案されました。この差額をまとめたものが速算控除額です。

400万円の例を速算表で計算

- 式:$400\text{万円} \times 20\% - 427,500\text{円} (\text{控除額}) = 372,500\text{円}$

結果は全く同じになります。つまり、控除額は「おまけ」で引いてくれているのではなく、**計算を楽にするための「調整代」**なのです。

3. 実質的な税率(実行税率)の数式

ご指摘の通り、所得税率(5%〜45%)はあくまで「その所得の最後の1円にかかっている最高税率(限界税率)」であり、所得全体に対する負担率とは異なります。

この「実質的な税率」は、専門用語で**「実効税率(Effective Tax Rate)」**と呼ばれます。

数式

課税所得を $I$(Income)、その所得区分に対応する所得税率を $R$、速算控除額を $D$(Deduction)とすると、実質的な税率 $E$ は以下の式で表せます。

$$E = \frac{I \times R - D}{I}$$

これを変形すると、より構造が分かりやすくなります。

$$E = R - \frac{D}{I}$$

この式の意味:

実質的な税率は、「名目上の税率($R$)」から「控除額が薄まった分($D/I$)」を引いたものになります。所得 $I$ が増えれば増えるほど、右側の $D/I$ の値は小さくなっていくため、実質的な税率 $E$ は本来の税率 $R$ に限りなく近づいていきます。

まとめ

課税所得 所得税率(限界税率) 速算控除額 実質的な税率(概算) 300万円 10% 97,500円 約 6.7% 700万円 23% 636,000円 約 13.9% 2,000万円 40% 2,796,000円 約 26.0% このように、所得が上がるほど「控除の恩恵($D/I$)」が相対的に小さくなるため、実質的な負担も重くなっていく設計になっています。

もしよろしければ、住民税(一律10%)を合わせた「本当の負担額」の計算方法についても、具体例を挙げて解説しましょうか?

速算控除額を求める数式も欲しいです。

速算控除額そのものを算出する数式ですね。

速算控除額は適当に決められた数字ではなく、「それより低い所得区分(ブラケット)で本来適用されるべき低い税率」と「現在の税率」との差額をすべて合計したものです。

論理的に導き出すための数式と、その考え方を解説します。

1. 速算控除額を求める数式

ある所得区分 $n$ における速算控除額 $D_n$ は、それより下のすべての区間の「税率の差」を積み上げたものとして、以下の数式で表せます。

$$D_n = \sum_{i=1}^{n-1} (R_n - R_i) \times (W_i - W_{i-1})$$

変数の定義

- $R_n$:現在の所得区分の税率

- $R_i$:それより低い各区分の税率

- $W_i$:各区分の境界となる所得金額($W_0 = 0$)

- $(W_i - W_{i-1})$:各区分の「幅(いくら分あるか)」

2. 具体的な計算例(所得税率 20% の場合)

日本の所得税率を例に、なぜ 427,500円 という控除額になるのかを計算してみましょう。

- 第1区分(5%):0〜195万円(幅195万円)

- 第2区分(10%):195〜330万円(幅135万円)

- 第3区分(20%):330〜695万円 ← ここを計算

現在の税率 $R_n$ は 20% です。これに対し、下の区分で「本来払わなくてよかったはずの差額」を合計します。

- 第1区分との差額分:$(20\% - 5\%) \times 195\text{万円} = 15\% \times 195\text{万円} = 292,500\text{円}$

- 第2区分との差額分:$(20\% - 10\%) \times 135\text{万円} = 10\% \times 135\text{万円} = 135,000\text{円}$

- 合計(速算控除額):$292,500\text{円} + 135,000\text{円} = \mathbf{427,500\text{円}}$

このように、各ステップの「税率の階段」の差を埋める作業が、速算控除額の正体です。

3. なぜこの数式が必要なのか(論理的背景)

もし速算控除額がない状態で、単純に「年収330万円なら10%(33万円)」「年収331万円なら20%(66.2万円)」と計算してしまうと、1万円年収が増えただけで税金が33万円以上も増えるという理不尽な逆転現象が起きます。

この数式は、**「増えた分に対してだけ高い税率を適用する」**という累進課税の原則を、計算上ミスなく、かつスピーディーに再現するために存在しています。

まとめ

速算控除額 $D$ は、以下の2つの方法で求められます:

- 積み上げ法: 下の各区間の(今回の税率 - 本来の税率)× 区間の幅 を足す。

- 差分法: 1つ前の区間の控除額に、(今回の税率 - 前回の税率)× 前回の境界額 を足す。

おまけ:差分法(再帰的定義)

$D_n = D_{n-1} + (R_n - R_{n-1}) \times W_{n-1}$

※前の控除額を知っていれば、これでも求められます。

この仕組みを知ると、日本の税制が「いかに逆転現象を起こさないように精密に(悪く言えば複雑に)設計されているか」が見えてきますね。

次にこの知識を使って、例えば「年収1億円の人の実質税率」などをシミュレーションしてみますか?

所得と実質税率の関係をグラフにしたいと思っています。どのような数式にしたら良いですか?

所得 $x$ に対する実質税率(実行税率) $y$ をグラフ化するための数式ですね。

このグラフは、各所得制限の境界で「カクン」と折れ曲がりながら、所得が増えるほど緩やかに上昇し、最終的にはその区間の所得税率へと近づいていく**「漸近線(ぜんきんせん)」**のような形になります。

グラフ作成ソフト(ExcelやGoogleスプレッドシート、Desmosなど)で使える数式を整理します。

1. グラフ化のための基本数式

各所得区分(ブラケット)ごとに数式を定義する「区分的に定義された関数」になります。

所得を $x$ 、実質税率を $y$ とすると、数式は以下のようになります。

$$y = \frac{R_n \cdot x - D_n}{x} \times 100 \quad (\%)$$

- $R_n$: その区分の所得税率(0.05, 0.1, 0.23...)

- $D_n$: その区分の速算控除額(0, 97500, 427500...)

これを展開した $y = R_n - \frac{D_n}{x}$ という形で見ると、グラフの性質がよくわかります。**「本来の税率 $R_n$ から、控除の効果分 $\frac{D_n}{x}$ が差し引かれている」**という構造です。

2. 具体的な関数データ(日本の所得税)

グラフを描く際は、以下の条件分岐を組み込みます。

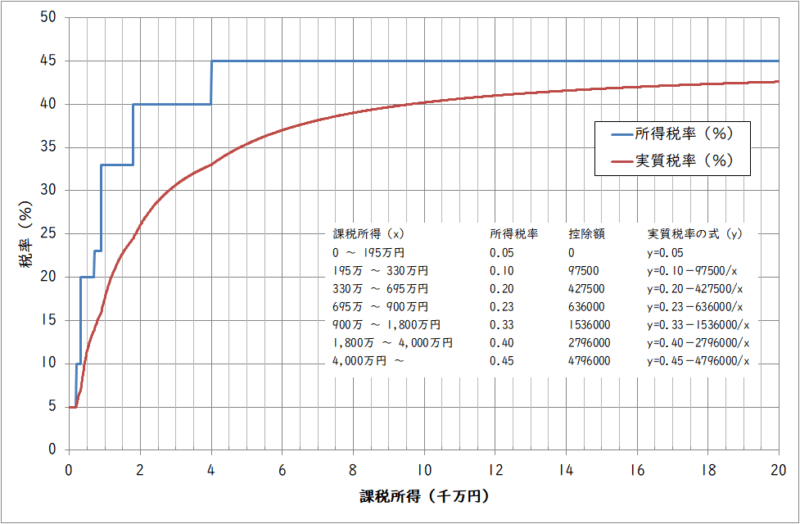

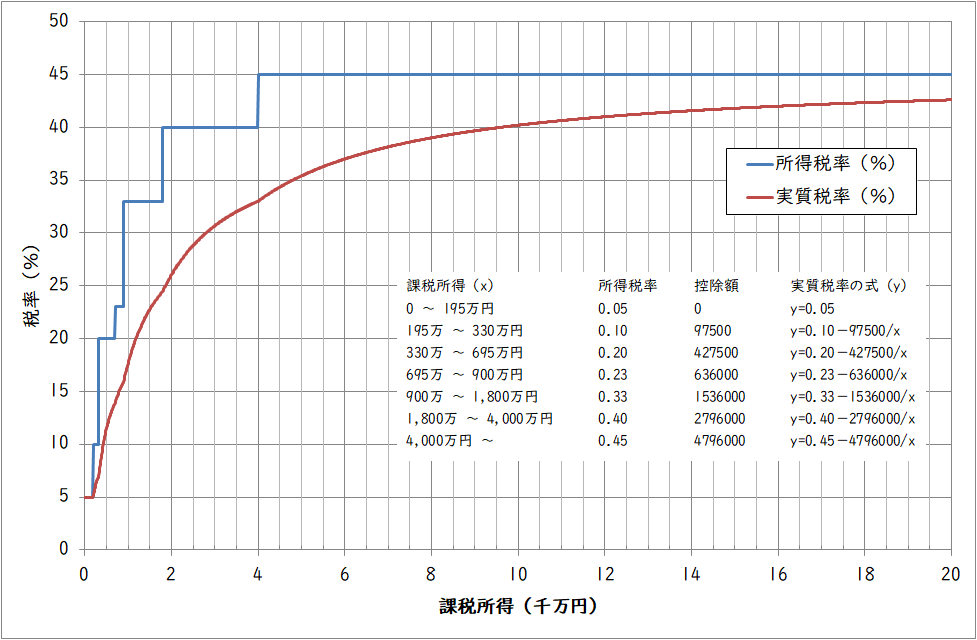

課税所得の範囲 (x) 税率 (Rn) 速算控除額 (Dn) 実質税率の式 (y) 0 〜 195万円 0.05 0 $y = 0.05$ 195万 〜 330万円 0.10 97,500 $y = 0.10 - 97,500/x$ 330万 〜 695万円 0.20 427,500 $y = 0.20 - 427,500/x$ 695万 〜 900万円 0.23 636,000 $y = 0.23 - 636,000/x$ 900万 〜 1,800万円 0.33 1,536,000 $y = 0.33 - 1,536,000/x$ 1,800万 〜 4,000万円 0.40 2,796,000 $y = 0.40 - 2,796,000/x$ 4,000万円 〜 0.45 4,796,000 $y = 0.45 - 4,796,000/x$ 3. グラフの特徴と注意点

グラフを描くと、面白い特徴が見えてきます。

- 右肩上がりの曲線: 各区分内では、所得 $x$ が大きくなるほど $\frac{D_n}{x}$(控除の影響)が小さくなるため、グラフは右上に向かってカーブを描きます。

- 不連続ではない: 超過累進課税の仕組み(速算控除額)のおかげで、境界線(例:330万円)の地点で前後の式の値は一致します。そのため、グラフは途切れずに繋がった1本の線になります。

- 上限(漸近線): 所得が数億円、数十億円と増えていくと、実質税率は最終的な最高税率である 45% に限りなく近づきますが、計算上、決して45%を超えることはありません。

ツールへの入力例(Excel等の場合)

もしExcelで作成されるなら、A列に所得 x を入力し、B列に以下の

IF関数を入れることで一本のグラフにできます。Excel

=IFS(A2<=1950000, A2*0.05, A2<=3300000, A2*0.1-97500, A2<=6950000, A2*0.2-427500, ...) / A2このグラフを作成すると、所得が低い層では税率の変化が急激で、高所得層になるほど変化が緩やかになる「累進のリアリティ」が視覚的に理解できるはずです。

もし特定の所得帯(例:年収1,000万円前後)に絞った、より詳細なグラフの傾きや数値を知りたい場合は、その範囲で計算を作成することも可能です。いかがでしょうか?

私は Excel2007 を使っているので、教えてもらった関数は使えないが、同等の関数を使って作成したグラフは次のようになる。

速算控除額を使わない場合はどうなりますか?

速算控除額を使わない場合、計算方法は非常に「実直」になりますが、同時にとても「面倒」になります。

速算控除額を使わない計算方法は、**「それぞれの所得区分(ブラケット)ごとに、該当する金額を切り分けて計算し、最後にすべてを足し合わせる」**というステップを踏みます。

これを数式と具体例で説明します。

1. 速算控除額を使わない計算の数式

所得を $x$ とし、所得税の各境界線を $W_1, W_2, \dots$、それぞれの税率を $R_1, R_2, \dots$ とします。

例えば、所得 $x$ が第3区分($W_2 < x \leq W_3$)にある場合、税額 $T$ は以下のようになります。

$$T = \underbrace{W_1 \times R_1}_{\text{第1区分の税}} + \underbrace{(W_2 - W_1) \times R_2}_{\text{第2区分の税}} + \underbrace{(x - W_2) \times R_3}_{\text{第3区分の税(はみ出した分)}}$$

このように、所得を**「バケツ」**に分けて、各バケツの中身にそれぞれの税率をかけていくイメージです。

2. 具体的な計算例(所得700万円の場合)

所得700万円の人は、日本の税率表では「23%」の区分に該当します。これを速算控除額なしで計算すると以下のようになります。

- 5%のバケツ(0〜195万円):

$195\text{万円} \times 5\% = 97,500\text{円}$- 10%のバケツ(195〜330万円):

$(330 - 195)\text{万円} \times 10\% = 135,000\text{円}$- 20%のバケツ(330〜695万円):

$(695 - 330)\text{万円} \times 20\% = 730,000\text{円}$- 23%のバケツ(695〜700万円):

$(700 - 695)\text{万円} \times 23\% = 11,500\text{円}$合計税額:$97,500 + 135,000 + 730,000 + 11,500 = \mathbf{974,000\text{円}}$

速算表を使った場合との比較:

$700\text{万円} \times 23\% - 636,000\text{円} = \mathbf{974,000\text{円}}$

まったく同じ結果になります。

3. なぜ「速算控除額」が発明されたのか?

速算控除額を使わない計算には、大きなデメリットが2つあります。

- 計算ミスが起きやすい:

高所得者になればなるほど、計算する「バケツ」の数が増え、引き算と掛け算を何度も繰り返す必要があります。- 直感的でない:

「自分の所得のどの部分にいくらかかっているか」は正確にわかりますが、合計額をパッと出すことができません。どちらが「本質」か

実は、速算控除額を使わない計算(バケツ計算)こそが累進課税の本質です。

「速算控除額」はあくまで、この面倒な階段状の計算を「一発の掛け算と一回の引き算」で終わらせるために、数学的に帳尻を合わせただけの**「ショートカット用の数字」**に過ぎません。

グラフ作成への応用

グラフを作成する場合、この「バケツ計算」の考え方をプログラミング(またはExcelの数式)で表現しようとすると、非常に長い IF 文やループ処理が必要になります。

一方で、前回お伝えした**「実質税率 $y = R_n - D_n/x$」**という式は、この面倒なバケツ計算の結果を数学的に美しく一行にまとめたものと言えます。

もしグラフ作成において、特定の所得(例えば「1,000万円の人」と「1,001万円の人」)で計算がどう飛躍するかなどをシミュレーションしたい場合は、このバケツごとの計算過程を書き出してみると、構造がより明確に見えてくるはずです。

この計算方法について、さらに細かい部分(例えば住民税との合算など)で気になる点はありますか?

なるほど。速算控除額を使った方が良さそうですね。

はい、おっしゃる通りです。実務やシミュレーションにおいては、速算控除額を使った方が圧倒的にミスが少なく、効率的です。

「速算控除額を使わない計算(バケツ方式)」は仕組みを論理的に理解するためには役立ちますが、数式やグラフにする際は「速算控除額」という数学的なショートカットを利用するのが最も賢明な方法と言えます。

最後に、グラフ作成の際に役立つ「実質税率(実行税率)」の推移を整理した数式をまとめておきます。

グラフ作成用の関数まとめ

所得を $x$ 万円(または円)としたとき、以下の関数を繋ぎ合わせることで、滑らかな累進性のグラフが描けます。

$$y = \begin{cases} 0.05 & (x \le 195) \\ 0.10 - \frac{9.75}{x} & (195 < x \le 330) \\ 0.20 - \frac{42.75}{x} & (330 < x \le 695) \\ 0.23 - \frac{63.6}{x} & (695 < x \le 900) \\ 0.33 - \frac{153.6}{x} & (900 < x \le 1,800) \\ 0.40 - \frac{279.6}{x} & (1,800 < x \le 4,000) \\ 0.45 - \frac{479.6}{x} & (x > 4,000) \end{cases}$$

※単位を「万円」で計算する場合。

この数式が示すこと

この数式を見ると、所得 $x$ が極めて大きくなると、第二項(控除分)である $\frac{D}{x}$ がゼロに近づくため、**「実質税率は、その区間の所得税率 $R$ に収束していく」**という論理的な美しさが確認できます。

累進課税は「戦争」という切実な理由から始まりましたが、現代ではこのような精密な数式によって、社会の公平性が保たれる仕組みへと進化しました。

もしグラフを作成していて、「特定の所得帯をもっと詳しく見たい」といったご要望や、さらに「住民税や社会保険料を含めた、本当の手取り額のグラフ」を作りたいといった場合には、いつでもお手伝いします。次はどのような情報が必要ですか?

課税所得が4000万円の人も4001万円の人も、実質的な所得税は約40%なんですね。約45%と言えそうな所得はどのくらいですか?

非常に鋭い視点ですね。数学的には「無限大」の所得があって初めて45%に到達しますが、現実的に「ほぼ45%」と呼べるレベルがどのあたりか、先ほどの数式 $y = 0.45 - \frac{479.6}{x}$ を使って検証してみましょう。

結論から言うと、**所得が10億円を超えてようやく「約44.5%(四捨五入して45%)」**という世界になります。

1. 所得ごとの実質所得税率のシミュレーション

最高税率の区分(4,000万円超)に入った後の、実質税率の推移を見てみましょう。

課税所得 (x) 計算式 (0.45−479.6/x) 実質所得税率 (y) 4,000万円 $0.45 - 479.6 / 4,000$ 33.01% 1億円 $0.45 - 479.6 / 10,000$ 40.20% 2億円 $0.45 - 479.6 / 20,000$ 42.60% 5億円 $0.45 - 479.6 / 50,000$ 44.04% 10億円 $0.45 - 479.6 / 100,000$ 44.52% 100億円 $0.45 - 479.6 / 1,000,000$ 44.95% なぜなかなか45%にならないのか?

課税所得が4,000万円を超えた瞬間、その「超えた1円」に対しては確かに45%かかります。しかし、それまでの**「4,000万円までの部分」に適用された低い税率(5%〜40%)の貯金(速算控除額 479.6万円分)**が強力に効いているため、全体の平均(実質税率)を引き下げる力が働き続けます。

2. グラフ上の挙動:漸近線(ぜんきんせん)

このグラフを描くと、45%というラインに決して触れることなく、どこまでも近づき続ける曲線になります。

- 所得1億円の人: まだ40%程度です。速算控除額の影響が所得の約5%分もあるためです。

- 所得10億円の人: ここまで来ると、控除額(約480万円)の影響は所得のわずか0.48%にまで薄まるため、ようやく44.5%を超えてきます。

3. 現実的な「約45%」のライン

一般的に「四捨五入して45%」と言えるのは、実質税率が 44.5% を超える地点です。

これを数式で逆算すると以下のようになります。

$$0.45 - \frac{479.6}{x} = 0.445$$

$$\frac{479.6}{x} = 0.005$$

$$x = 95,920 \text{(万円)}$$

つまり、課税所得が約9億6,000万円を超えたあたりで、ようやく「実質的な所得税は約45%だ」と胸を張って(?)言えるようになります。

まとめ

- 4,000万円を超えた直後は、まだ実質33%程度。

- 1億円でやっと40%の大台に乗る。

- 45%に限りなく近づくには、10億円近い所得が必要。

ご自身でグラフを作成される際は、横軸を1億円、10億円と広げてみると、この「なかなか45%に届かないもどかしさ」が視覚的に非常に面白く表現できると思います。

この結果を見て、累進課税の「高所得者への影響力」についてどう感じられましたか?また、さらに住民税(一律10%)を加えた「実質55%」のラインについても気になりますか?

ありがとう。勉強になりました。

コメント