昨日から、インボイス制度の構造的な、理論的な欠陥が見えたような気がしてもやもやしてる。

消費税では、その課税期間の基準期間における課税売上高が1,000万円以下の事業者は、その課税期間における課税資産の譲渡等について、納税義務が免除されます(注)。

No.6501 納税義務の免除|国税庁

(中略)

納税義務が免除される事業者(以下「免税事業者」といいます。)は、課税資産の譲渡等を行っても、その課税期間は消費税が課税されないことになり、課税仕入れおよび課税貨物に係る消費税額の控除もできません(課税売上げに係る消費税額よりも課税仕入れ等に係る消費税額が多い場合でも、還付を受けることはできません。)。

「免税事業者」の間ではインボイス制度に反対する声が目立っているような気がするが、「適格請求書発行事業者」になると収入が減ったり、「免税事業者」のままだと仕事が減ったりすることを理由に反対しているように思う。

私が気にしているのは別のことで、構造的な欠陥があったらインボイス制度は凍結するべきだと思ってる。

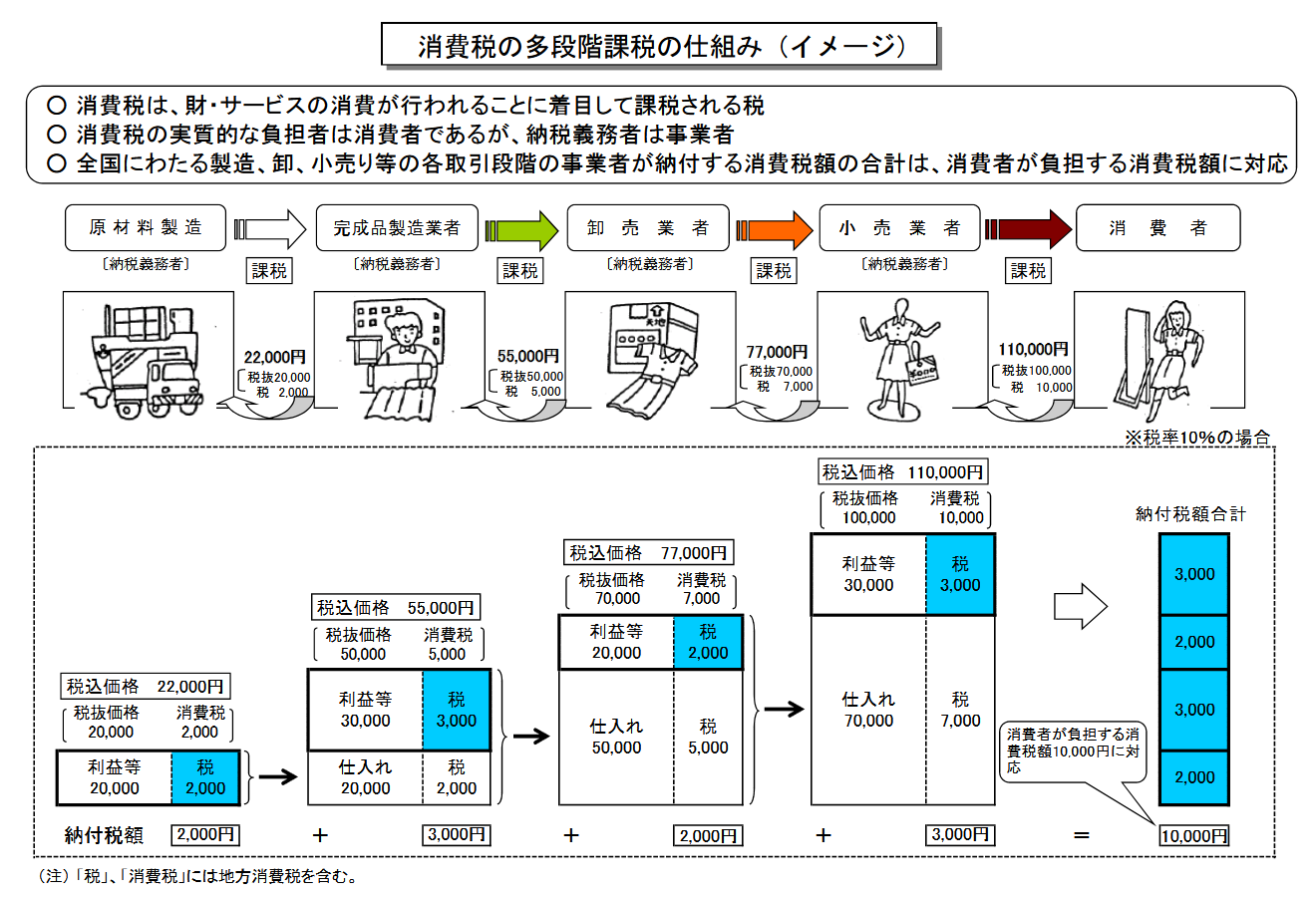

まずは消費税の課税の仕組みについて。財務省の図が分かりやすいので引用させてもらう。

消費税に関する基本的な資料 : 財務省

消費者が税抜き10万円の商品を買ったら消費税10%の1万円を同時に支払う。その消費税1万円は店(小売業者)が全てを納税するのではなく、上の図の例では仕入れ時に支払った消費税7千円を引いた3千円を納める。その政府からすれば足りない7千円は小売業者が仕入れた卸売業者が仕入れで支払った消費税5千円を引いた2千円を納める。足りない5千円は卸売業者が仕入れた完成品製造業者が仕入れで支払った消費税2千円を引いた3千円を納める。足りない2千円は原材料製造・調達業者が納める。それで合計1万円が納められ、消費者が支払った消費税の全てが納められる。

事業者が消費税を支払う時に仕入れ時に支払った消費税を除く仕組みは「仕入税額控除」と呼ぶらしい。「免税事業者」はこの「仕入税額控除」を利用できないらしい。

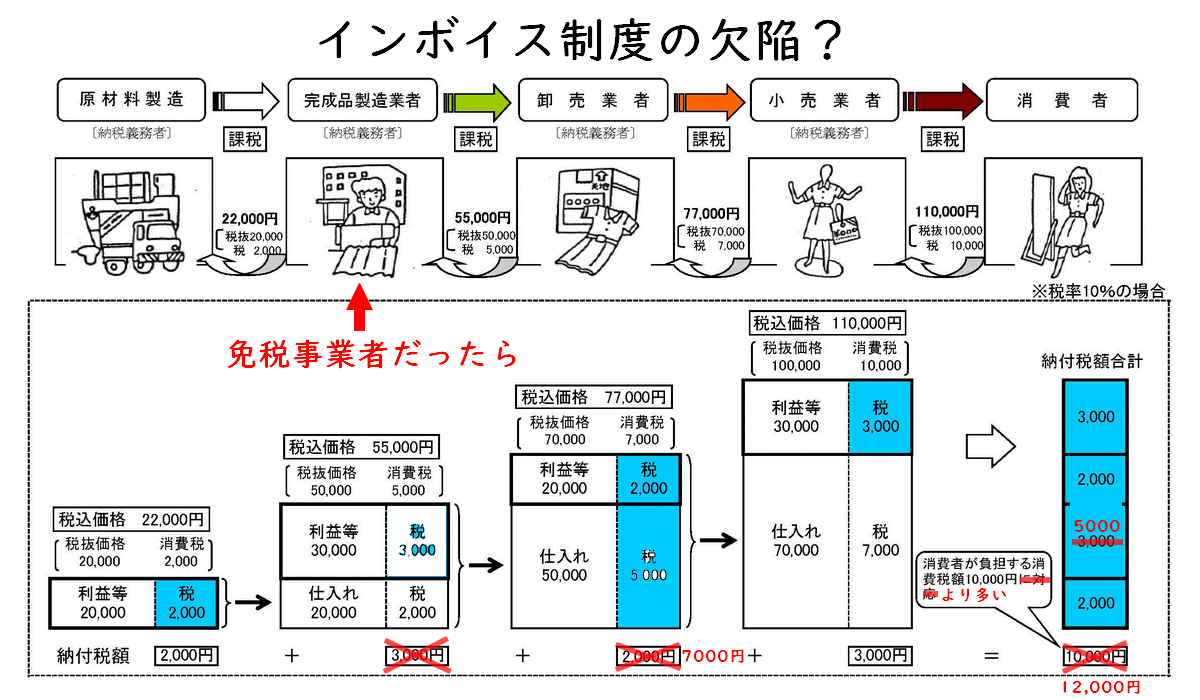

さて、インボイス制度が始まるまでは、上の図でもしも完成品製造業者(以下「製造業者A」と書く)が「免税事業者」だったら、納めていた3千円を納める必要がない。すると消費税が支払った消費税1万円の内3千円が納税されなくなって、消費者は買った時には見えない「製造業者A」に3千円を支払ったようになる。「製造業者A」は「免税事業者」になったことで「利益等」が3万円から3万3千円に増える。

インボイス制度が始まったら、「免税事業者」は消費税を納める「適格請求書発行事業者」になるか「免税事業者」のままでいるか選択することになる。ただ、「免税事業者」が「免税事業者」のままでいても、消費者が支払った消費税が全て国に納められるようにするため、「免税事業者」から仕入れた事業者は仕入れ時に支払った消費税に「仕入税額控除」を適用できなくなる。例えば上の図で完成品製造業者が「免税事業者」だったら卸売業者が国に納める消費税は2千円から7千円に増える。国に納められる消費税「納付税額合計」は 2千円+7千円+3千円=1万2千円 に増える。消費者が支払った1万円よりも多い1万2千円が納められる。

この消費税の「納付税額合計」が消費者が負担する消費税額よりも多くなることに気づいてから、インボイス制度はこのまま初めてはダメなんじゃないかと思うようになった。

図にすると次のようなイメージである。

コメント